风向明确:64.1%的儿童羽绒服销量来自核心价格带,已成为儿童羽绒服饰赛道不可忽视的关键趋势。这一结论源自华信人咨询多年持续追踪研究。本报告旨在为行动者提供决策支持,而非旁观者的谈资。

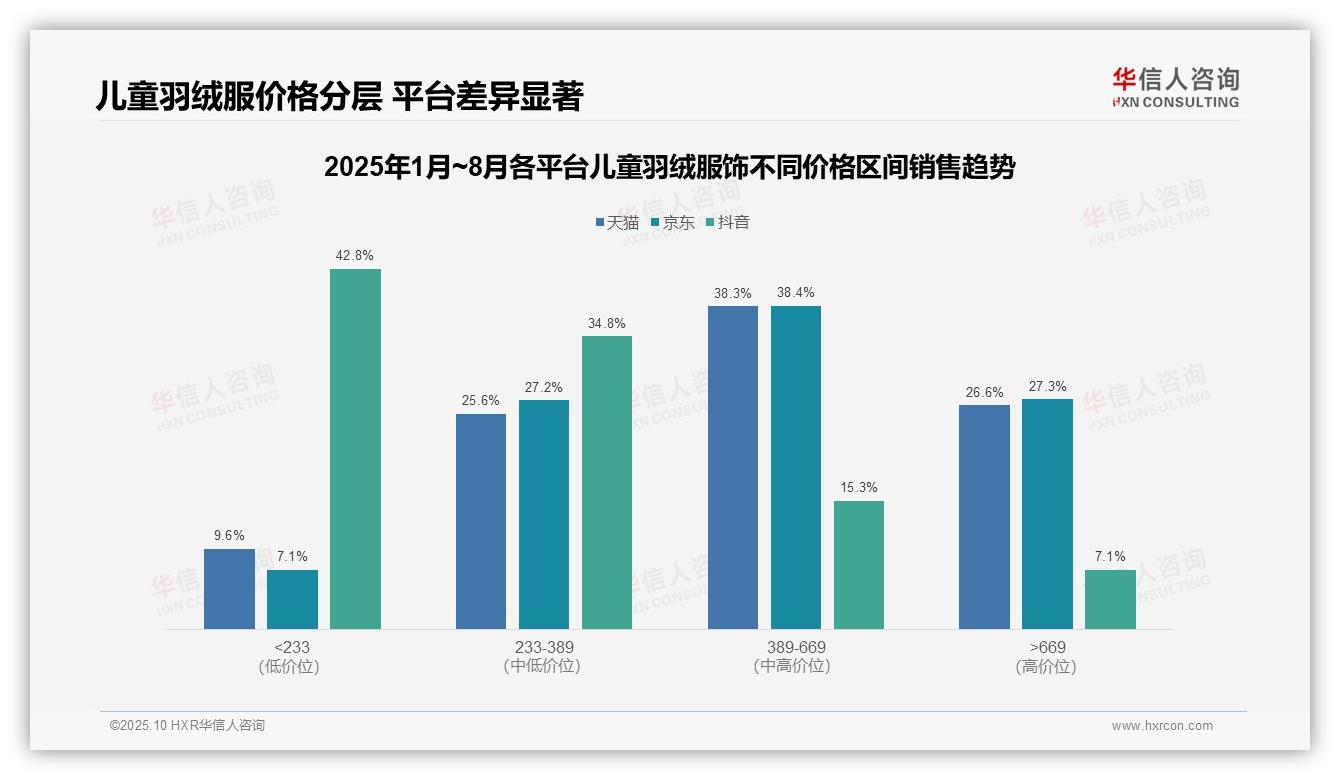

一、主流平台价格带对比:中高端主导天猫京东,抖音低价集中

从价格区间分布看,天猫和京东在389-669元中高端价格带占比最高(分别为38.3%和38.4%),显示主流消费群体更青睐品质型产品;抖音平台则集中于233元以下低价区间(42.8%),反映其用户对价格敏感度高,平台定位偏向性价比市场。

平台间价格结构差异显著:天猫和京东在高价段(669元以上)占比相近(26.6% vs 27.3%),表明两者在高端市场竞争实力相当;抖音高价段仅占7.1%,存在消费升级空间。建议品牌根据平台特性实施差异化定价策略以优化投资回报。

中端价格带(233-669元)在天猫、京东合计占比超60%,是核心增长引擎;抖音该区间占比50.1%,需加强中端产品渗透。整体而言,儿童羽绒服市场呈现明显消费分层,品牌应聚焦中高端提升客单价,同时关注抖音平台的低价引流潜力。

数据来源:华信人咨询《2025年中国儿童羽绒服饰品类洞察报告》

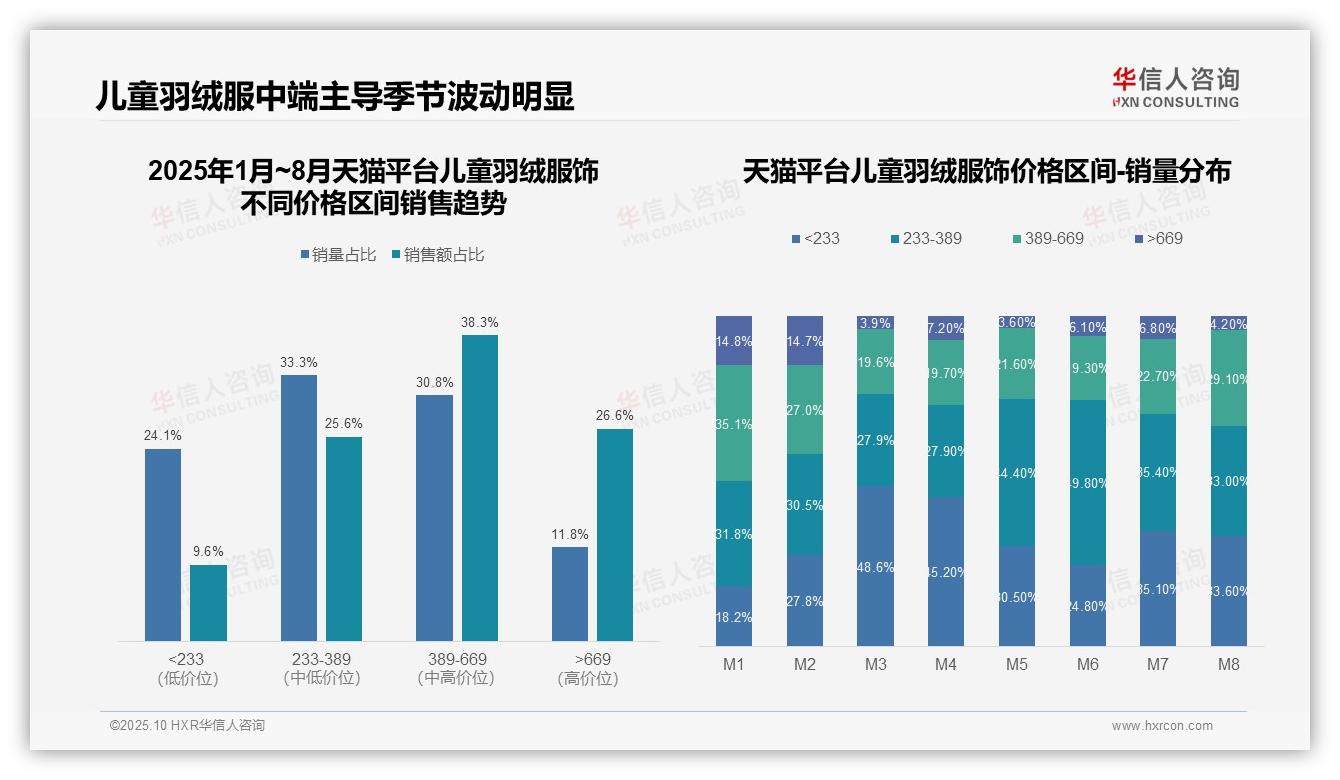

二、核心价格带与季节性波动:233-669元贡献超六成销量

从价格带结构看,233-669元区间贡献了64.1%的销量和63.9%的销售额,构成核心价格带。其中389-669元价格带销售额占比38.3%,高于销量占比30.8%,显示其高客单价特征;而233元以下价格带销量占比24.1%,销售额仅占9.6%,表明低价产品周转快但利润贡献有限。

月度销量分布呈现明显季节性波动。M1-M2月高价区间(669元以上)占比14.8%-14.7%,随着气温回升,M3-M8月高价区间占比降至3.9%-7.2%,降幅超50%。同时233元以下低价产品在M3-M4月占比达45%以上,反映春季消费者转向性价比选择,存在明显的价格敏感周期。

价格带动态变化揭示消费分层趋势。M5-M6月期间233-389元价格带销量占比跃升至44.4%-49.8%,成为绝对主导,而同期669元以上高端产品占比降至3.6%-6.1%。这表明中间价位产品在过渡季节获得最大市场份额,建议优化中端产品SKU配置以提升整体投资回报。

数据来源:华信人咨询《2025年中国儿童羽绒服饰品类洞察报告》

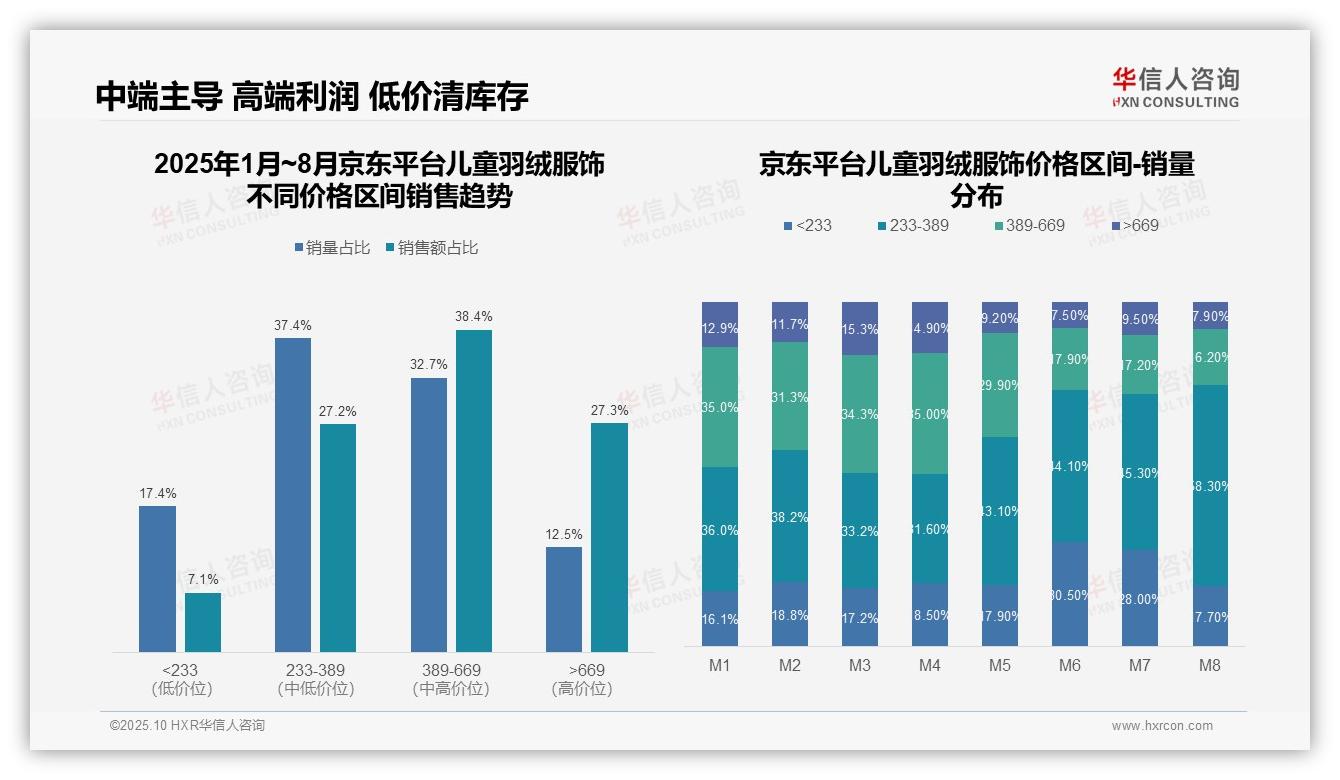

三、京东平台销售趋势:中端市场核心,高端利润驱动

从价格区间销售趋势看,233-389元与389-669元区间合计贡献65.6%的销售额,显示中端市场为京东平台核心。但销量占比显示233-389元区间最高(37.4%),结合销售额占比(27.2%),表明该区间单价较低,需关注周转率优化以提升投资回报。

月度销量分布揭示季节性波动:M6-M8月低价区间(233元以下)销量占比显著上升(M8月达17.7%),而中高端(389元以上)下降,反映夏季促销策略推动低价清库存,但可能拉低整体毛利率,需平衡同比销售结构。

价格带结构分析显示,669元以上高端区间销售额占比27.3%但销量仅12.5%,表明高单价产品驱动利润,而233元以下区间销量占比17.4%却销售额占比7.1%,揭示低效销售,建议聚焦中高端以优化业务增长。

数据来源:华信人咨询《2025年中国儿童羽绒服饰品类洞察报告》

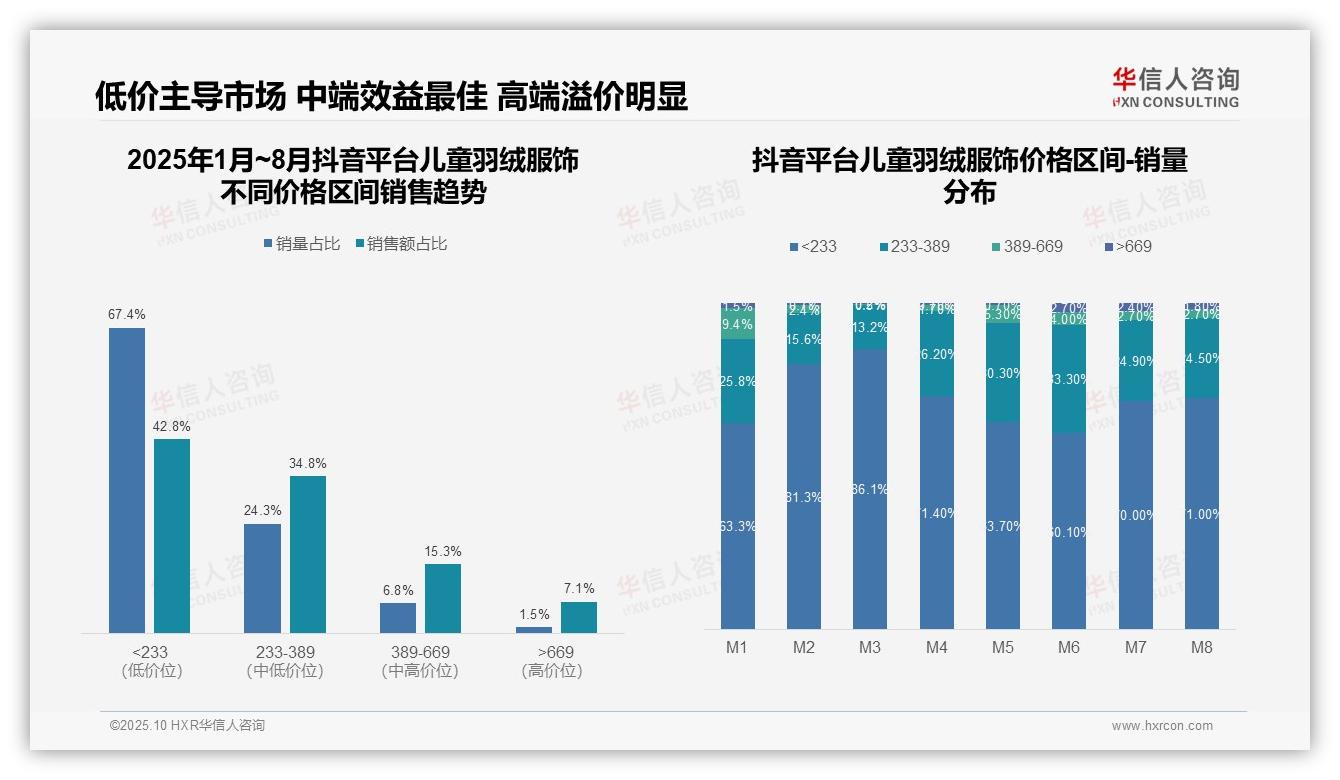

四、抖音平台市场特征:低价主导,中端效益最佳

从价格区间结构看,抖音平台儿童羽绒服呈现明显的低价主导特征。233元以下区间销量占比67.4%,但销售额占比仅42.8%,显示该区间产品单价偏低;而669元以上高端区间销量占比仅1.5%,却贡献7.1%销售额,表明高端产品具有较高溢价能力。整体价格带分布显示市场以性价比产品为主流。

月度销量分布呈现显著季节性波动。M2-M3月233元以下区间销量占比骤升至81.3%-86.1%,反映冬季促销期低价产品需求集中释放;M5-M6月中高端区间占比回升,显示换季期消费者对品质要求提升。这种周期性变化提示企业需动态调整库存结构和营销策略。

价格带效益分析揭示差异化经营空间。233-389元区间以24.3%销量贡献34.8%销售额,效益最佳;而389-669元区间效益相对较弱。建议企业优化产品组合,强化中端价位产品竞争力,同时通过高端产品提升品牌形象,实现销售额最大化。

数据来源:华信人咨询《2025年中国儿童羽绒服饰品类洞察报告》

以上仅是本次深度洞察的部分内容。在完整版《2025年中国儿童羽绒服饰品类洞察报告》中,您将获得可直接落地的渠道策略建议与风险评估。市场机会转瞬即逝,莫因信息滞后而错失良机。用华信人咨询的报告武装自己,果断出击。